Płatności mobilne. Jak sprawić, by Chińczyk wpadł we wściekłość.

Chińczycy płacą najchętniej za pomocą aplikacji mobilnych będących lokalnymi wersjami WhatsAppa. Najpopularniejsze są Alipay i WeChat Pay (1), cyfrowe mobilne portfele, a najczęściej używana forma płatności to skanowanie kodów QR, co pozwala na przelanie pieniędzy podczas zakupu. Autentykacja transakcji odbywa się często za pomocą skanowania odcisków palców, skanowania twarzy, ale są też wykorzystywane kody PIN. Zgodnie z szacunkami za 2017 r., wartość tych transakcji w Chinach wyniosła równowartość 17,5 biliona dolarów.

Według relacji Brana Sui, lekarza z Szanghaju, zamieszczonej w styczniowym numerze "NewScientist", gdy okazuje się, że w miejscu zakupów można płacić tylko gotówką, Chińczycy wpadają często we wściekłość. Jak opowiada Sui, nawet 70-letni uliczni sprzedawcy przekąsek akceptują mobilne płatności.

W ogóle odsetek osób starszych korzystających z tych usług jest zaskakująco duży. WeChat ma 50 milionów użytkowników pomiędzy 55 a 70 rokiem życia. Rodziny często przelewają juany na rachunek mobilny babci lub dziadka, aby starsi mogli swobodnie robić zakupy i płacić za różne usługi. Sui przyznaje też, że na koncie w Alipay, powiązanym z chińskim Amazonem, czyli Alibabą, trzyma prawie wszystkie swoje oszczędności. Stopy procentowe są tu wyższe niż w banku.

Co ciekawe, wiele osób sądzi, że jedna z usług w Alipay, kredytowa linia Sesame Credit, mogła być inspiracją do wprowadzanego w Chinach państwowego systemu punktacji i rankingu społecznego. Usługa ta w podobny sposób gromadzi wszelkie informacje o użytkowniku - od jego historii transakcj po dane personalne. I na tej podstawie ustala jego ranking (2), wiarygodność kredytową. Gdy ma się wysoką punktację, otrzymuje się różne przywileje, np. nie trzeba wpłacać kaucji przy wynajęciu roweru.

Amerykanie z pewną taką nieśmiałością

Według statystyk cytowanych na stronie Statistica, dochody z płatności mobilnych na całym świecie w 2018 r. zbliżyły się do biliona dolarów globalnie. Jednak nie wszędzie na świecie zapanował jednoznaczny i bezkrytyczny entuzjazm dla tej formy płatności.

Według raportu Accenture Consulting dotyczącego płatności mobilnych w roku 2015 r., połowa mieszkańców Ameryki Północnej wiedziała o opcji płatności mobilnych, jednak tylko niespełna jedna piąta korzystała z niej regularnie. Szybko zmieniło się to po premierach nowych usług płatności mobilnych

- Apple Pay, Google Pay, Samsung Pay. W 2016 r. liczba amerykańskich dorosłych konsumentów korzystających z uniwersalnych aplikacji do płatności mobilnych wynosiła już 30% w grupie właścicieli smartfonów. Jednak potem poziom ten spadł - w 2018 r. było to już tylko 23%. Jeśli uwzględnić aplikacje pojedynczych sprzedawców (np. Starbucks) razem z aplikacjami uniwersalnymi, poziom ich użycia zmalał - z 53% dorosłych w 2016 r. do 48% w 2018 r.

Wygląda na to, że po premierze nowych produktów wiele osób postanowiło wypróbować nowe techniki, ale ich możliwości nie zachwyciły ich na tyle, aby przy nich pozostać. Starsi Amerykanie postanowili trzymać się kart, do których nabyli zaufania i dobrze opanowali technikę z nimi związaną.

Tradycyjnie w krajach zachodnich nowości szybciej przyjmują i przyswajają w swoim życiu użytkownicy młodzi. W latach 90. podchwyconą przez nich innowacją był PayPal, jeden z pierwszych serwisów umożliwiający wygodne płatności w Internecie. Od kilku lat nowe pomysły skupiają się na rozwiązaniach mobilnych wykorzystujących smartfony. Nie sposób opisać całego mrowia aplikacji płatniczych opartych na różnych pomysłach, technikach i modelach działania, które powstały w ciągu ostatnich lat. Wymieńmy przykłady takie jak Revolut (3), Stripe, WePay, Braintree, Skrill, Venmo, Payoneer, Payza, Zelle. A to dopiero początek. Można by długo o tych pomysłach opowiadać. Jest to sektor, którego kariera dopiero się rozpoczyna.

Gdy brak bezpiecznych i wiarygodnych alternatyw

Płatności mobilne narażone są na działanie hakerów po pierwsze dlatego, że w ogóle nie ma systemu, który jest całkowicie bezpieczny. Każdy ma swoje słabe punkty, więc nawet jeśli wybierzemy produkt lub usługę renomowanego dostawcy o najlepszych z możliwych referencjach, nadal istnieje ryzyko. To jest po prostu nieodrodna część cyfrowego świata.

W usługach mobilnych są jednak elementy dodatkowe, sprawiające, że potencjalne zagrożenia pozostają ponadnormatywne. Jednym z nich jest korzystanie z publicznych sieci Wi-Fi, które są wprawdzie wielką wygodą, ale hakerzy mają w nich zwiększony poziom dostępu do niezabezpieczonych informacji. Aby to zmienić, sugeruje się, aby użytkownicy telefonów komórkowych rozważyli wykorzystanie do ochrony danych osobowych połączeń VPN i SSL , ale robi to niewielka liczba użytkowników.

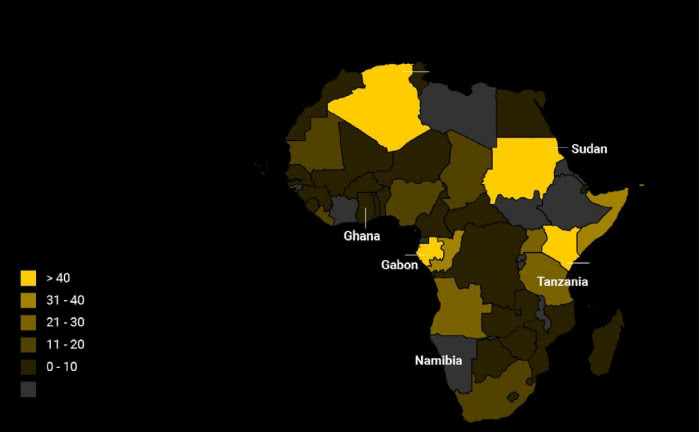

Niektórych uspakaja fakt, że zwykle w mobilnych portfelach przechowuje się niewielkie kwoty, więc ich strata nie będzie bolesna. Taki sposób myślenia to jednak tylko odwracanie uwagi od problemu. Warto przy okazji zwrócić uwagę, że płatności zdobywają ogromną popularność (nawet w bardzo prostych formach) tam, gdzie trudno o rozwinięte i wysoko zaufane systemy finansowe - choćby w Chinach, a na pewno w Afryce (4). Tam często bezpieczeństwo płatności mobilnych jest wyższe niż jakichkolwiek innych.

Klasyfikacja rodzajów płatności mobilnych

1. Rozwiązania dla punktów sprzedaży

- Płatności z wykorzystaniem NFC - telefony komunikują się tu z terminalami płatniczymi za pomocą radiowej komunikacji bliskiego zasięgu. NFC polega na bezpośrednim, niemal natychmiastowym, transferze zaszyfrowanych danych do urządzeń w punktach sprzedaży, w przeciwieństwie do technologii chipowej i PIN-u.

- Płatności oparte na falach dźwiękowych - nowsze rozwiązanie, które działa w większości telefonów komórkowych. Transakcje są przetwarzane bez potrzeby korzystania z Internetu, poprzez fale dźwiękowe zawierające zaszyfrowane dane dotyczące płatności. Fale dźwiękowe trafiają z terminala do telefonu komórkowego w celu przekazania szczegółów płatności. Gdy telefon klienta zamienia te dane na sygnały analogowe, finalizuje się transakcję.

- Bezpieczna transmisja magnetyczna (MST) - telefon emituje sygnał magnetyczny imitujący pasek magnetyczny na karcie płatniczej. Terminal odbiera go i przetwarza tak, jakby prawdziwa karta została przeciągnięta przez maszynę.

2. Płatności zarówno w sklepach, jak i zdalne

- Portfele mobilne - rozwiązanie to, zwane również portfelem cyfrowym, przechowuje informacje o płatnościach na urządzeniu mobilnym, zazwyczaj w aplikacji. Portfele mobilne mogą wykorzystywać różne techniki płatności, najczęściej NFC, ale również np. kody QR.

- Szybkie płatności za pomocą kodu QR (Quick Response) - działają zarówno przez aplikacje bankowe z powiązanymi kartami, jak też przez aplikacje sklepów i dostawców. Można płacić, skanując kod w kasie sklepowej albo na stronie internetowej. Niektóre firmy zajmujące się handlem elektronicznym używają kodów QR na swojej stronie internetowej jako alternatywy dla ręcznego wprowadzania danych karty.

3. Płatności zdalne

- Płatności internetowe - np. poprzez strony banków.

- Płatności SMS - oznaczają po prostu płacenie za produkty lub usługi za pomocą wiadomości tekstowych. Po wysłaniu wiadomości tekstowej z odpowiednią informacją na właściwy numer telefonu odbiorcy płatności, kwota płatności jest dodawana do rachunku za telefon komórkowy. W efekcie płacimy za pośrednictwem operatora sieci telefonicznej w sposób, w jaki zazwyczaj płacimy za korzystanie z telefonu.

- Bezpośrednie naliczanie opłat za korzystanie z usług operatora - to sposób płacenia za pośrednictwem operatora komórkowego, a nie za pomocą danych bankowych lub kart płatniczych. Dzieje się to poprzez wprowadzenie numeru telefonu na stronie płatności lub w aplikacji, gdzie po przejściu przez kilka kroków uwierzytelnienia, w celu potwierdzenia, płatność zostanie zapisana w rachunku telefonicznym lub karty SIM przedpłaconej, tak jak w przypadku płatności SMS.

- Bankowość mobilna - aplikacja udostępniana przez bank użytkownika, za pośrednictwem której można dokonywać transakcji finansowych bezpośrednio z konta bankowego. Jest zazwyczaj wykorzystywana do przelewów peer-to-peer i płatności na rzecz innych osób, ale z jej pomocą mogą być opłacane również rachunki.

Mirosław Usidus